所得の種類と計算

所得とは

所得とは、前年中の収入金額等から、その収入を得るために要した経費(必要経費)を差し引いた残額のことをいいます。ここでいう経費は、収入の種類ごとにその算出方法が定められています。例えば、実際に要した経費を合計して経費とする場合や、一定の計算式によって算出した「控除額」を経費とみなす場合があります。

収入ー経費=所得金額

所得は、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、総合譲渡所得、一時所得および雑所得の10種類に区分されます。

所得割額を計算する際には、前年中に生じた各種所得を合計し、所得控除を差し引いた後の金額(課税所得金額)に10%の税率(市民税6%、都民税4%)を乗じて算出します(これを総合課税といいます。)。

ただし、退職所得、山林所得、土地・建物・株式等の譲渡による所得は、ほかの所得と区分し、各所得ごとに異なる税率を乗じて、所得割額を計算します(これを分離課税といいます。)。

土地・建物・株式等の譲渡による所得については、以下のページをご覧ください。

1.利子所得

公債・社債、預貯金などの利子

【所得金額の計算方法】

利子所得の金額=収入金額

利子所得は、原則として一律分離課税とされ、都民税の利子割5%と所得税および復興特別所得税15.315%が課税されます(特定公社債等の利子等については、都民税の配当割5%と所得税および復興特別所得税15.315%が課税され、申告分離課税を選択することができます。)。

2.配当所得

株式や出資の配当、一定の投資信託の収益の分配金など

【所得金額の計算方法】

配当所得の金額=収入金額-株式などの元本取得のために要した負債の利子

配当控除の詳細については、以下リンク先の税額控除のページより、2.配当控除をご覧ください。

3.不動産所得

地代、家賃、権利金、駐車場の使用料などの所得

【所得金額の計算方法】

不動産所得の金額=収入金額-必要経費

4.事業所得

農業、製造業、小売業、請負業、サービス業などの事業による所得

【所得金額の計算方法】

事業所得の金額=収入金額-必要経費

5.給与所得

サラリーマンやアルバイト・パートタイムの給与、賃金、賞与などの所得

【所得金額の計算方法】

給与所得金額を求める計算式は、給与収入の金額に応じて異なります。

給与収入から給与所得金額を導くには、以下の表をご参照ください。

| 給与収入総額 A | 給与所得金額 |

|---|---|

| 550,999円以下 | 0円 |

| 551,000円~1,618,999円 | A-550,000円 |

| 1,619,000円~1,619,999円 | 1,069,000円 |

| 1,620,000円~1,621,999円 | 1,070,000円 |

| 1,622,000円~1,623,999円 | 1,072,000円 |

| 1,624,000円~1,627,999円 | 1,074,000円 |

| 1,628,000円~1,799,999円 | (A÷4)×2.4+100,000円(注釈2) |

| 1,800,000円~3,599,999円 |

(A÷4)×2.8-80,000円 (注釈2) |

| 3,600,000円~6,599,999円 | (A÷4)×3.2-440,000円(注釈2) |

| 6,600,000円~8,499,999円 | A×0.9-1,100,000円 |

| 8,500,000円以上 | A-1,950,000円 |

(注釈1)(A÷4)の部分は千円未満の端数を切り捨てます。

(注釈2)給与収入総額Aが660万円未満の場合、給与所得金額は上記の表と一部異なり、所得税法別表第5から求めます。

(注釈3) 令和2年度以前は計算式が異なりますのでお問い合わせいただくか、国税庁ホームページでご確認をお願いします。

下記に該当する場合は、給与所得から所得金額調整控除額が控除されます。(令和3年度から適用)

1.給与等の収入金額が850万円を超え、次の(1)から(3)のいずれかに該当する場合

(1) 納税義務者本人が特別障害者に該当する

(2) 年齢23歳未満の扶養親族を有する

(3) 特別障害者である同一生計配偶者もしくは扶養親族を有する

所得金額調整控除額={給与等の収入額(1,000万円を超える場合は1,000万円を限度)-850万円}×10%

なお、共働き世帯で、夫婦共に給与等の収入金額が850万円を超えていて、扶養親族に該当する23歳未満の子がいる場合は、夫婦それぞれが所得金額調整控除の適用を受けることができます。

2.給与所得控除後の給与等の金額および公的年金等に係る雑所得の金額があり、給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額の合計額が10万円を超える場合

所得金額調整控除額={給与所得控除後の給与等の金額(10万円を限度)+公的年金等に係る雑所得の金額(10万円を限度)}-10万円

ただし、1.の控除も該当する場合は、1.の控除後の金額から、2.を控除します。

6.退職所得

退職金、一時恩給などの所得

ただし、次に該当する場合は、退職所得に対して課税されません。

・退職所得金額の計算において、退職手当等の支払金額が退職所得控除額より少ない場合

・退職手当等の支払を受けるべき日の属する年の1月1日現在において、生活保護法の規定による生活扶助を受けている場合

・死亡による退職で、退職手当等が相続人に支払われる場合(相続税の課税対象となります)

【所得金額の計算方法】

(1)課税退職所得金額の算出

1.勤続年数5年以下の役員等(注釈1)に対して支払われる退職手当等

課税退職所得金額=退職手当等の金額-退職所得控除額(注釈2)(1,000円未満切捨)

2.勤続年数5年以下の役員等以外の方に支払われる退職手当等

・退職手当等の金額から退職所得控除額を控除した後の金額が300万円以下の場合

課税退職所得金額=(退職手当等の金額-退職所得控除額)×2分の1(1,000円未満切捨)

・退職手当等の金額から退職所得控除額を控除した後の金額が300万円を超える場合

課税退職所得金額=150万円+{退職手当等の金額-(300万円+退職所得控除額)}(1,000円未満切捨)

3.上記以外の方に対して支払われる退職手当等

課税退職所得金額=(退職手当等の金額-退職所得控除額)×2分の1(1,000円未満切捨)

(注釈1)勤続年数5年以下の役員等とは、法人税法上の法人役員、国会・地方議員及び国家・地方公務員のかたをいいます。

(注釈2)退職所得控除額は以下のように算出します。

・勤続年数が20年以下の場合

退職所得控除額=40万円×勤続年数(80万円に満たないときは、80万円)

・勤続年数が20年を超える場合

退職所得控除額=70万円×(勤続年数-20年)+800万円

(注釈3)障害者になったことに直接基因して退職したと認められる場合は、算出した退職所得控除額に100万円が加算されます。

(注釈4)勤続年数に1年未満の端数があるときは切り上げます。

(2)特別徴収税額(退職所得に係る個人住民税額)の算出

(1)で算出した課税退職所得金額に税率を掛けます。

特別徴収税額(市民税)=課税退職所得金額×6%(100円未満切捨)

特別徴収税額(都民税)=課税退職所得金額×4%(100円未満切捨)

7.山林所得

山林の伐採などによる所得

【所得金額の計算方法】

山林所得の金額=収入金額-必要経費-特別控除額

8.譲渡所得

ゴルフ会員権、書画、貴金属などの財産を売った場合に生じる所得

【所得金額の計算方法】

譲渡所得の金額=収入金額-資産の取得価額などの経費-特別控除額

(注釈1)長期譲渡所得(土地・建物等の長期譲渡所得を除きます。)は2分の1の額が課税対象です。

(注釈2)土地・建物・株式等の譲渡から生ずる所得は、分離課税となります。

9.一時所得

生命保険金などの一時金やクイズなどの賞金、競輪・競馬などの払戻金など

【所得金額の計算方法】

一時所得の金額=収入金額-必要経費-特別控除額

(注釈)一時所得の金額の2分の1の額が課税対象です。

10.雑所得

公的年金等(国民年金、厚生年金、企業年金、恩給など)や、業務(給与以外の副業に係る収入のうち営利を目的とするもの)、その他(原稿料・印税、講演料など他の所得にあてはまらない)所得(注釈1)

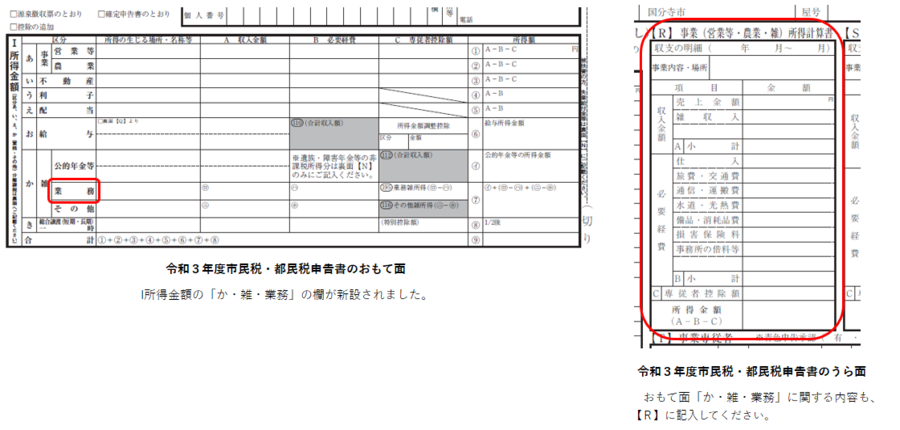

業務に係る雑所得とは

令和4年分から適用される税制改正により、業務に係る雑所得が新設されました。給与所得(アルバイトなどの雇用契約)にも事業所得(雇用契約以外の請負契約や自ら商売をしていて、その収入のみで生計を立てている場合。)にもあてはまらない副業に係る収入のうち、営利を目的とした継続的な所得をいいます。

なお、令和4年以後の所得税において、業務に係る雑所得を有する場合で、その年の前々年分(令和4年分で適用させるためには、2年前の令和2年分)の業務に係る雑所得の収入金額が300万円を超えるかたは、現金預金取引等関係書類(現金の収受もしくは払い出し、または預貯金の預け入れもしくは引き出しに際して作成されたもの(領収書、小切手控、預金通帳、借用証など))を保存しなければなりません。

(注釈1)事業として受け取る原稿料や印税などは事業所得となる場合があります。

【所得金額の計算方法】

雑所得の金額は、「公的年金等に係る雑所得」と「業務に係る雑所得」、「その他の雑所得」に分かれ、算出方法が異なります。

A.公的年金等に係る雑所得

公的年金等に係る雑所得の金額を求める計算式は、公的年金収入の金額と年齢に応じて異なります。

公的年金等収入から雑所得の金額を導くには、以下の表をご参照ください。

(注釈)令和2年度以前は計算式が異なりますので、お問い合わせいただくか国税庁のホームページでご確認をお願いします。

|

受給者区分 |

公的年金等の 収入金額(B) |

公的年金等に係る雑所得以外の所得に係る合計所得金額 |

||

|---|---|---|---|---|

|

1,000万円以下 |

1,000万円超 |

2,000万円超 |

||

|

65歳未満 |

130万円以下 |

60万円 |

50万円 |

40万円 |

|

130万円超 410万円以下 |

(B)×25% +27万5千円 |

(B)×25% +17万5千円 |

(B)×25% +7万5千円 |

|

|

410万円超 770万円以下 |

(B)×15% +68万5千円 |

(B)×15% +58万5千円 |

(B)×15% +48万5千円 |

|

|

770万円超 1,000万円以下 |

(B)×5% +145万5千円 |

(B)×5% +135万5千円 |

(B)×5% +125万5千円 |

|

|

1,000万円超 |

195万5千円 |

185万5千円 |

175万5千円 |

|

|

65歳以上 |

330万円以下 |

110万円 |

100万円 |

90万円 |

|

330万円超 410万円以下 |

(B)×25% +27万5千円 |

(B)×25% +17万5千円 |

(B)×25% +7万5千円 |

|

|

410万円超 770万円以下 |

(B)×15% +68万5千円 |

(B)×15% +58万5千円 |

(B)×15% +48万5千円 |

|

|

770万円超 1,000万円以下 |

(B)×5% +145万5千円 |

(B)×5% +135万5千円 |

(B)×5% +125万5千円 |

|

|

1,000万円超 |

195万5千円 |

185万5千円 |

175万5千円 |

|

業務に係る雑所得

給与所得(アルバイトなどの雇用契約)にも事業所得(雇用契約以外の請負契約や自ら商売をしていて、その収入のみで生計を立てている場合。)にもあてはまらない副業に係る収入のうち、営利を目的とした継続的な所得の計算方法は以下の通りです。

業務に係る雑所得の金額=副業のうち営利を目的とした継続的な収入金額-その必要経費

その他の雑所得

単発的な原稿料・印税、講演料など他の所得にあてはまらないその他の雑所得の計算方法は以下の通りです。

その他の雑所得の金額(公的年金・業務雑以外の雑所得)=収入金額-必要経費

このページに関するお問い合わせ

総務部 課税課 住民税係

電話番号:042-312-8620 ファクス番号:042-325-1380

お問い合わせは専用フォームをご利用ください。